Мы все хотим иметь универсальную пилюлю в трейдинге, о да! Сегодня об одной из них поговорим, хотя она и не дает вероятности 100% прибыльных трейдов, но эта стратегия очень эффективная, и большинство ее сделок действительно плюсовые.

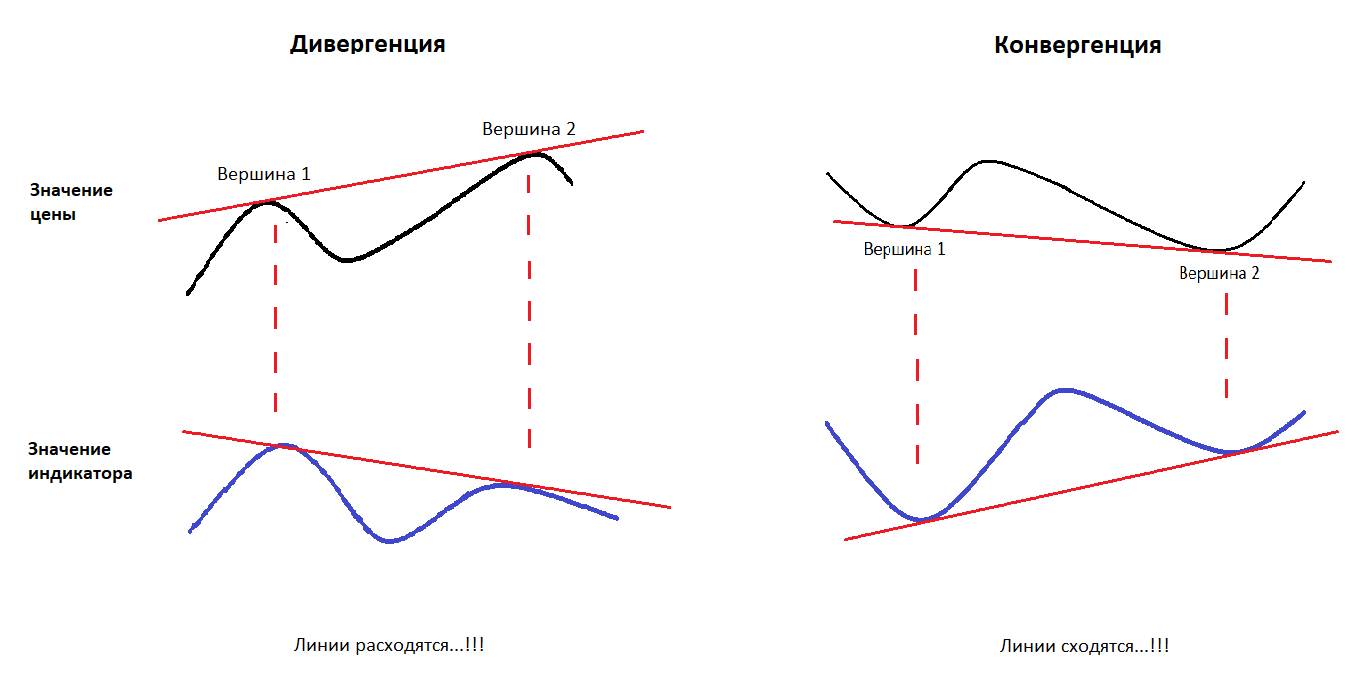

Дивергенция, конвергенция – явление расхождения (схождения) между показанием индикатора и показанием цены на графике. Сами по себе сигналы не частые, но очень надежные, и пропускать их при торговле - крайне неразумный шаг.

- Дивергенция – медвежий сигнал на восходящем тренде, когда цена устанавливает новый максимум, а индикатор - нет (линии на графиках расходятся);

- Конвергенция - бычий сигнал на нисходящем тренде, когда цена устанавливает новый минимум, а индикатор - нет (линии на графиках сходятся).

А теперь посмотрим, как эти линии рисовать на графиках:

Итак, с какими же индикаторами следует рассматривать поведение самой цены? В этом плане себя очень хорошо зарекомендовали:

- индикатор объема;

- осцилляторы MACD, Stochastic, RSI (Индекс относительной силы).

Нужно отметить, что, как правило, самые сильные сигналы формируются на таймфрейме «день»!!

Поиск дивиргенций, конвергенций на примерах.

Ну а теперь перейдем к самой практике: на графиках будем указывать, когда нужно было покупать и почему. При работе по этой стратегии вход в сделку всегда по сигналу дивиргенция/конвергенция, а выход может быть разным: пробитие уровня, сигнал индикатора и т.д.

1) Пара EUR/USD и индикатор MACD:

На рисунке выше мы явно видим конвергенцию, которая показывает, что входить в сделку следует в момент, когда положение индикатора примерно по середине между точками А и Б (на графике Т.В.). Стоп-лосс надо поставить немного ниже, там, где проходит второй минимум.

Сколько можно бы было заработать на такой сделке? В первую очередь надо понять, когда выходить из сделки. Выходить следует по MACD, когда индикатор понизится примерно на половину от своего максимума (на графике Т.Вых.), в Т.Вых., как раз проходит пробитие уровня поддержки вниз (подтверждающий сигнал).

Проанализируем данные на входе и на выходе. Цены были: вход в сделку – 1,04041, выход – 1,07570, сделка была длительностью 29 дней. Доход – 3,4%. При использовании маржинального кредитования или плечей, прибыль становится значительно больше. Для форекса, даже с плечом 1 к 10, прибыль бы уже составила 34% за месяц.

В низших и высших точках практически нереально открывать сделки, т.к. рынок невозможно предсказать, но можно с некоторой вероятностью сделать грамотное предположение.

2) Пара USD/JPY и индикатор RSI:

Здесь мы явно видим дивергенцию. Входим в сделку так же в точке Т.В. через 1-2 свечи после того, как подтвердился сигнал на индикаторе (второй хай на индикаторе, меньше первого). Выходим по сигналам в Т.Вых: 1) когда цена два раза отбилась от уровня (подтверждение уровня) 2) произошло поглощение предыдущей свечи (может случится, а может и нет).

Давайте посчитаем профит: вход в сделку – 117,542, выход – 114,85, длительность – 1 мес. и 4 дня. Итого доходность - 2,3%, при маржинальном кредитовании профит увеличивается.

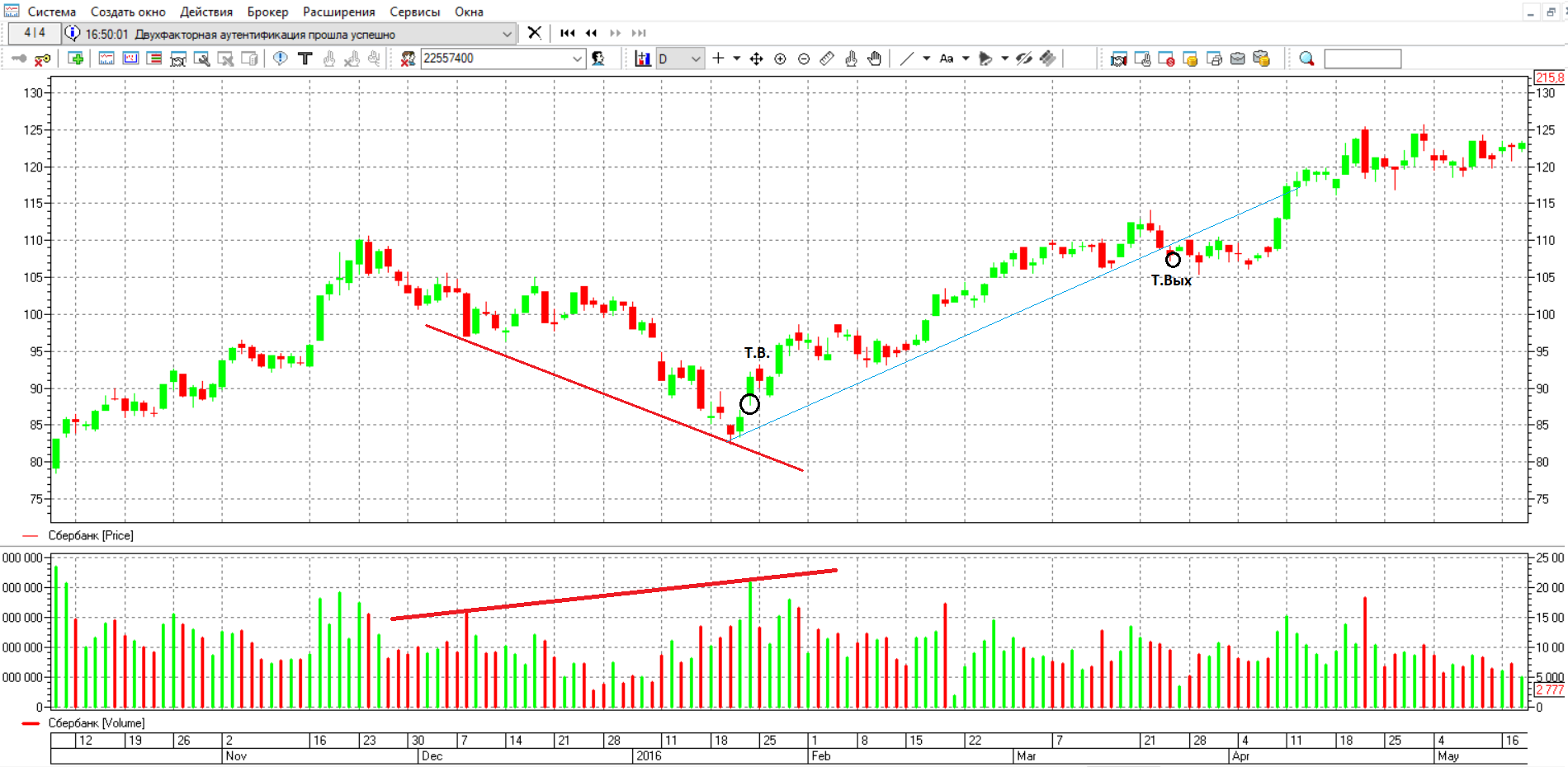

3) В предыдущих примерах мы брали валютные пары из рынка форекс, давайте возьмем пример с акциями из фондового рынка и индикатором объема. Рассмотрим акции ПАО «Сбербанк».

Здесь снова появляется конвергенция. Вход в сделку через 1-2 свечи после формирования сигнала, выход - при пробитии тренда. Длительность сделки - 2 месяца.

Считаем профит: вход – 87 руб., выход – 106 рублей. Итого 21,8% за два месяца, при маржинальном кредитовании доходность может быть выше.

КАКИМИ ИНСТРУМЕНТАМИ ПОЛЬЗОВАТЬСЯ:

У каждого рынка и у каждого инструмента есть свои плюсы, их вы должны знать.

- Для форекса.

Сильными сторонами можно назвать: бесплатные плечи, большой набор инструментов, длительное время работы рынка.

Отрицательные стороны можно выделить такие как: риск ввязаться в огромные плечи и прогореть, а также отсутствие таких инструментов, как фьючерсы и биржевые опционы для хеджирования позиций и построения других комбинаций.

- Для фондового рынка.

Сильными сторонами можно назвать: большой выбор инструментов, в том числе таких как фьючерсы и опционы.

Отрицательные стороны можно выделить такие как: платные заемные средства, время торгов меньше, чем на рынке форекс.

Поэтому для фондового рынка, если вы будете торговать по стратегии дивиргенций/конвергенций, обратите внимание на фьючерсы и опционы, т.к. это те же скрытые плечи, но они бесплатны, а, следовательно, профит будет тоже выше.

ВЫВОД

Разумеется, вы не будете зарабатывать в каждой сделке по этой системе, но поверьте, при соблюдении системы прибыльные сделки точно перекроют убыточные.

Удачной Вам торговли…!!!

Статьи по теме: