Кто ищет, тот всегда найдет. А что интересует всех трейдеров, инвесторов и спекулянтов на финансовых рынках? Правильно, это увеличение доходности своих инвестиций, увеличение профита от череды последовательных трейдов. Одним из таких инструментов является маржинальное кредитование. Отдельно рассмотрим его как для фондового рынка, так и для рынка форекс.

Кто ищет, тот всегда найдет. А что интересует всех трейдеров, инвесторов и спекулянтов на финансовых рынках? Правильно, это увеличение доходности своих инвестиций, увеличение профита от череды последовательных трейдов. Одним из таких инструментов является маржинальное кредитование. Отдельно рассмотрим его как для фондового рынка, так и для рынка форекс.

На фондовом рынке

Маржинальная торговля –торговля на финансовых рынках на собственные и заемные средства.

Пример:

У Вас есть 100 000 руб., а объем акций, который вы хотите взять, составляет 150 000 руб., для этого вам необходимо взять маржинальный заем у брокера и провести сделку. Идем далее…

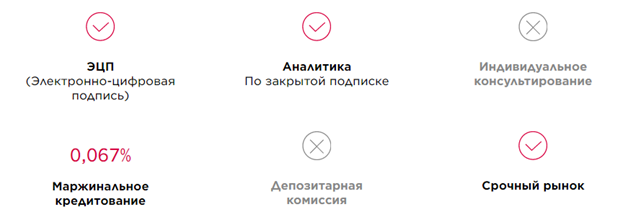

Простыми словами, это тот же кредит, но выдает вам его не банк, а ваш брокер, через которого вы ведете торги. Имеет все те же свойства заемных средств: срочность, возвратность, платность. Стоимость денег, которые вы будете брать у каждого брокера, своя: уточните заранее, как правило, она указывается в процентах за сутки. Объем плеча максимум может доходить до 1 к 5.

Торговля на заемные средства внутри торгового дня бесплатна.

Выглядеть это может следующим образом:

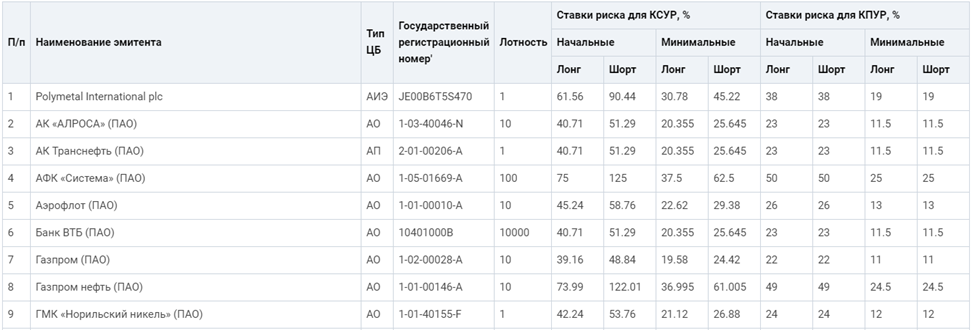

Совершать маржинальную покупку/продажу инструмента инвесторы могут только строго из заранее установленного списка. У каждого брокера он имеется в наличии и его можно найти на их собственном сайте.

Выглядить список компаний под маржинальную торговлю, может примерно так:

Согласно требованиям ЦБ, на нисходящем рынке брокер не имеет право совершать маржинальную сделку продажи ценных бумаг по цене (short), которая:

- на 5 или более процентов ниже цены закрытия предыдущего дня;

- ниже последней текущей цены;

- ниже цены последней сделки.

------

Теперь разберем, какой объем бумаг вы можете купить, имея на своем счету, например, 100 единиц условной валюты. Для этого в первую очередь надо понять, к какому типу инвесторов вы относитесь.

Согласно новой методологии ЦБ все инвесторы делятся на 3 вида:

- Клиент с повышенным уровнем риска (КПУР) при выполнении одного из условий:

1. Сумма средств и стоимость ценных бумаг, учитываемых по счёту клиента, составляют не менее трёх миллионов рублей за день до отнесения к данной категории;

2. Сумма средств и стоимость ценных бумаг, учитываемых по счёту, за день до отнесения к данной категории составляют не менее 600 000 рублей. При этом физическое лицо является клиентом брокера в течение последних 180 дней, из которых не менее пяти дней за счёт него брокером заключались договоры с ценными бумагами или договоры, являющиеся производными финансовыми инструментами.

- Клиент со стандартным уровнем риска (КСУР);

Все вновь пришедшие, которых брокер не отнес к клиентам с повышенным уровнем риска.

- Клиент с особым уровнем риска (Юридические лица).

Расчеты:

Указание банка России 4928-У от 08.10.2018 для расчета стоимости портфеля, размера начальной и минимальной маржи. Скачать.

-----

Вопрос №1. На счету инвестора 100 000 руб. Какое максимальное количество акций ПАО «Газпром» он может купить на заемные средства,если брокер отнес клиента к стандартному уровню риска? (Текущая цена акций ПАО «Газпром» - 170 руб.)

Ответ. Для того, чтобы вы могли полностью выбрать лимит кредитных средств, должно выполняться следующие условие.

Начальная маржа ≤ Стоимость портфеля

Начальная маржа = 170 ∙ 0,3916 ∙ Х

Х – максимально возможное количество акций, которое можно купить на заемные средства, 170 – цена акций ПАО «Газпром», 0,3916 – коэффициент риска для КСУР (смотри картинку выше).

Стоимость портфеля = 100 000 руб.

170 ∙ 0,3916 ∙ Х ≤ 100 000

Х ≤ 1502 акции или 150 лотов (т.к. кратность 10)

Ответ такой, что на свои 100 000 рублей и на заем брокера можно будет купить 150 лотов общим объемом 255 000 руб.

![]()

Вопрос №2. При какой цене акций ПАО «Газпром» брокер принудительно закроет позицию инвестора. Возьмем цифры из вопроса №1.

Ответ. Это произойдет только в том случае, если стоимость портфеля опустится ниже минимальной маржи. Условие для закрытия позиции брокером принудительно:

Минимальная маржа ≥ Стоимости портфеля

Минимальная маржа = Price ∙ Х ∙ 0,1958 = 1500 ∙ 0,1958 ∙ Price = 293,7 ∙ Price

Рrice – минимальная цена, при которой брокер закроет позицию инвестора полностью или частично, 0,1958 – коэффициент риска для КСУР при минимальной марже (смотри картинку выше), X – количество акций в наличии.

Стоимость портфеля = Price ∙ Х – Заем. cред. 1500∙Price – (255 000 – 100 000) = 1500 ∙ Price – 155 000

Рrice – минимальная цена, при которой брокер закроет позицию инвестора полностью или частично, Х – количество акций в наличии.

293,7 ∙ Price ≥ 1500 ∙ Price – 155 000

155 000 ≥ 1206,3 ∙ Price

Price ≤ 128,49 руб.

При цене ниже, чем 128,49 рублей, брокер принудительно закроет полностью или частично позицию инвестора.

Такая ситуация называется Margin Call (Маржин кол) – принудительное закрытие позиций инвестора брокером в связи с падением собственных средств к уровню его обязательств.

Инвестор всегда должен учитывать этот порог.

![]()

Вопрос №3.

Какой убыток понесет инвестор, имея 100 000 руб. и купив бумаги согласно примерам выше, когда его принудительно закроют по цене 128,49 руб. за акцию ПАО «Газпром».

Ответ.

На покупку 150 лотов по цене 170 руб. инвестор израсходовал 255 000 руб. Бумага показала снижение со 170 руб. до 128,49 руб. или 24,5%.

Следовательно, что от 255 000 руб. у инвестора осталось на 24,5% меньше, а именно, остаток составил 192 735 руб.

Отрицательный убыток составил 62 265 руб. при своем собственном капитале в 100 000 руб. Это говорит о том, что своих собственных средств у инвестора осталось 100 000 – 62 265 = 37 735 руб.

Ответ: при понижении акций на 24,5% убыток инвестора составил 62,2%

![]()

Вопрос №4.

У инвестора с повышенным уровнем риска на счету 100 000 рублей, он бы хотел купить 300 акций ПАО «Алроса» по цене 85 руб./акц., 300 акций ПАО «Аэрофлот» по цене 120 руб./акц. и 2000 акций ПАО «Газпром» по цене 200 руб./акц. Сможет ли инвестор собрать такой объем бумаг с учетом покупки на заемные средства (маржу).

Ответ.

Необходимо посчитать начальную маржу, стоимость портфеля и сравнить их. Если начальная маржа больше, то не сможет собрать портфель, и наоборот.

Начальная маржа = 85 ∙ 300 ∙ 0,23 + 120 ∙ 300 ∙ 0,26 + 200 ∙ 2000 ∙ 0,22 = 103 225 рублей.

Из расчетов мы видим, что начальная маржа больше 100 000 рублей, а следовательно инвестор не сможет собрать заранее подобранный портфель.

![]()

Вопрос №5.

Исходя из условий задачи №4 надо определить, когда брокер будет закрывать ваши позиции, если рынок начнет обваливаться.

Ответ.

Расчет такой задачи довольно проблематичен, т.к. у каждого брокера заложены свои риск-метрики. Самое оптимальное решение - позвонить брокеру и спросить уровень минимальной маржи по портфелю и сравнить с текущим состоянием портфеля.

На рынке Форекс

На рынке форекс тоже присутствует маржинальная торговля, но здесь совсем другая специфика. Давайте сначала посмотрим, какие возможность по объему плеча можно получить у брокеров рынка forex.

На рынке форекс тоже присутствует маржинальная торговля, но здесь совсем другая специфика. Давайте сначала посмотрим, какие возможность по объему плеча можно получить у брокеров рынка forex.

У каждого брокера свои индивидуальные условия, но в среднем можно выделить такую закономерность, что объем плеча варьируется от 1:1 до 1:1000. Это значит, что при 1:1 вы торгуете на свои, а при 1:1000 средствами в 1000 раз больше, чем у вас есть.

Давайте рассмотрим пример с расчетом на рынке форекс при маржинальном кредитовании:

Вы имеете собственный капитал 1000 $ и вы выбрали счет Standart у брокера AMarkets с плечом 1:100. Это значит, что располагаемая сумма для торгов составит 100 000 $,и только на эту сумму вы сможете совершайте трейды с наиболее известными валютными парами (EUR/USD, GBP/USD, USD/JPY и т.д.).

Надо понимать, что подавляющая часть форекс-брокеров - это дилеры, а значит вы торгуете против них. Плечи вам дают тоже они, и плечи эти (займы) приходят на ваш счет в виде записи, за них не нужно платить проценты, т.к. эти деньги не живые (не реальная поставка, а в форме записи).

Вывод

Маржинальная торговля - интересный инструмент, о котором должен знать каждый трейдер. Самое главное, вы должны понимать, что он может вас как озолотить, так и разорить. Брать маржевые займы лучше всего инвесторам с опытом. Если вы новичок, но очень хочется, тогда следует брать крайне маленькие объемы под маржу.

Если вы пассивный инвестор и не приемлете риски, то самое оптимальное для вас - это сказать брокеру, чтобы он отключил возможность торговать с плечом во избежание соблазна и возможности ошибиться.

Удачных Вам инвестиций…!!!

Статьи по теме: