Очередной важный инструмент в мире финансов, который позволяет решать разного рода проблемы: от кредитования участников рынка до корректировки ликвидности в системе.

Очередной важный инструмент в мире финансов, который позволяет решать разного рода проблемы: от кредитования участников рынка до корректировки ликвидности в системе.

РЕПО (от англ. repurchase agreement, repo) – сделка по продаже (купле) ценных бумаг с обязательным условием выполнения обратной сделки, по купле (продажи) ценных бумаг через заранее оговоренный срок по заранее согласованной цене. Состоит сделка РЕПО из двух частей: первая – это сделка с наличными ценными бумагами, вторая – это форвардная сделка (сделка, которая будет заключена в будущем). Ценными бумагами могут выступать: облигаций, векселей, депозитных сертификатов и т.д.

Как Вы можете заметить, РЕПО представляет собой некий аналог кредитования под залог. Самое удобное в РЕПО то, что не нужно контрагентам тратить огромное количество времени и денег на бюрократические операции (оценка имущества, нотариусы и т. д). Контракты РЕПО, если они биржевые, то они строго стандартизированы и сильно упрощают всем жизнь.

Ценные бумаги при выполнении первой части сделки РЕПО переходят в собственность от одного участника рынка к другому до наступления срока исполнения второй части сделки (за исключением РЕПО с КСУ). Такая процедура (переход прав владения) сильно упрощает процедуру решения вопроса при неисполнении второй части сделки одним из контрагентов, а также для снижения кредитных рисков в целом. Все сделки РЕПО – сделки денежного рынка, а они подразумевают срок жизни контракта не более года, регулируются ФЗ от 22 апреля 1996 года № 39-ФЗ (в редакции от 30 декабря 2015 года) «О рынке ценных бумаг» и ГК РФ (статья 454).

Виды сделок РЕПО:

Прямое РЕПО – сделка по продаже ценных бумаг с обязательным условием выполнения обратной сделки, по купле ценных бумаг через заранее оговоренный срок по заранее согласованной цене;

Обратное РЕПО – сделка по купле ценных бумаг с обязательным условием выполнения обратной сделки, по продаже ценных бумаг через заранее оговоренный срок по заранее согласованной цене.

По сроку существования:

- Внутридневные – первая и вторая часть сделки происходят в один день;

- Overnight (Овернайт) – первая часть сделки происходит сегодня, вторая на следующий день;

- Действующие – с фиксированным сроком исполнения второй части сделки, но еще не наступившей;

- Открытые – срок исполнения второй части сделки не определен.

По ограничении прав

Все сделки РЕПО обеспеченны, но условия сделки могут включать следующие условия:

- С блокировкой обеспечения – права на ценные бумаги первоначальным покупателем по первой части сделки ограничены;

- Без блокировки обеспечения – без всяких ограничений.

По месту заключения сделки:

- Биржевые – контракты, заключаемые на биржевом рынке (строго стандартизированы);

- Внебиржевые – заключаются вне биржи, сделка может иметь любые параметры.

Заключение сделок РЕПО на биржевом рынке России

Внебиржевых сделок РЕПО в нашей стране заключается гораздо меньше, чем биржевых, поэтому наше внимание мы сосредоточим на последних.

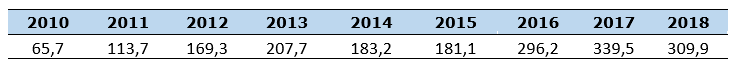

Главным и, пожалуй, единственным оператором торговой системы, которая позволяет проводить биржевые сделки РЕПО, это группа компаний «Московская Биржа». Оборот рынка РЕПО составляет (трлн. руб.):

Как видно, объем рынка за восемь лет вырос примерно в 5 раз.

На бирже достаточно много участников, которые потенциально могут выступить контрагентами в сделке, это:

- Междилерское РЕПО – контрагентами могут выступать дилеры, за исключением ЦБ РФ, ЦК, Минфина. В основном это профессиональные участники рынка ценных бумаг, у которых имеется избыток или нехватка ликвидности.

- Междилерское РЕПО – контрагентами могут выступать дилеры, за исключением ЦБ РФ, ЦК, Минфина. В основном это профессиональные участники рынка ценных бумаг, у которых имеется избыток или нехватка ликвидности.

Какие основные плюсы (+):

- Более 1800 ценных бумаг доступно для заключения контрактов;

- Доступно для более широкого круга дилеров.

Основные особенности:

- Валюта расчета - рубли, доллары, евро;

- Срок жизни контракта - от 1 до 365 дней, также можно заключать сделки внутридневные;

- Наличие дисконта к расчетной цене;

- Возможность выставление компенсационных взносов;

- РЕПО с ЦК – контрагентом выступает НКО ЦК «Национальный Клиринговый Центр», подразделение группы ПАО «Московская биржа». Самый массовый сегмент биржевого рынка по объему торгов.

- РЕПО с ЦК – контрагентом выступает НКО ЦК «Национальный Клиринговый Центр», подразделение группы ПАО «Московская биржа». Самый массовый сегмент биржевого рынка по объему торгов.

Какие основные плюсы (+):

- Все сделки гарантированы НКО ЦК «Национальный Клиринговый Центр»;

- Доступно для более широкого круга лиц;

- Крайне удобное и технологичное решение для многих участников рынка.

На основе РЕПО с ЦК многие брокеры и инвестиционные дома делают различного рода продукты для инвесторов:

- Размещение временно свободных средств через операцию РЕПО (аналог банковского депозита). Средства размещаются, как правило, на короткий промежуток времени, и ставка по ним выше, чем банковский депозит;

- Получение дополнительного финансирования по имеющимся бумагам (бумаги временно продаются на срок договора РЕПО);

- Порог входа на сегодняшний день - от 1 млн. руб.

- РЕПО с ЦБ РФ – контрагентом выступает Центральный Банк РФ. Основная цель такого РЕПО со стороны ЦБ, это непосредственная настройка ликвидности в системе, увеличение количества таких сделок на постоянной основе при структурном дефиците ликвидности и точечный выход на рынок в период избытка денежного предложения.

- РЕПО с ЦБ РФ – контрагентом выступает Центральный Банк РФ. Основная цель такого РЕПО со стороны ЦБ, это непосредственная настройка ликвидности в системе, увеличение количества таких сделок на постоянной основе при структурном дефиците ликвидности и точечный выход на рынок в период избытка денежного предложения.

Объем такого РЕПО достаточно низок по сравнению с другими, т.к. проводится не регулярно, и ставки, как правило, высоки.

Какие основные плюсы (+):

- Когда на рынке случается кризис, то ЦБ, как правило, служит последним источником ликвидности.

Основные особенности:

- Список бумаг, подходящих для РЕПО, называется ломбардным списком и публикуется на сайте ЦБ;

- Сделки могут совершать только кредитные организации российского происхождения и предварительно заключившие договор с ЦБ;

- Параметры операций определяются ЦБ, заявки идут адресные и только в адрес ЦБ, расчеты можно производить в рублях, долларах, евро.

- РЕПО с КСУ – относительно новый на российском рынке вид РЕПО, который уже сейчас показывает значительные объемы торгов. Основной смысл таков, что участники рынка формируют пул активов путем перечисления в него своих активов, а взамен получают КСУ, обеспеченный пулом.

- РЕПО с КСУ – относительно новый на российском рынке вид РЕПО, который уже сейчас показывает значительные объемы торгов. Основной смысл таков, что участники рынка формируют пул активов путем перечисления в него своих активов, а взамен получают КСУ, обеспеченный пулом.

Клиринговый сертификат участия (КСУ) – предъявительская документарная неэмиссионная ценная бумага с обязательным централизованным хранением, относящаяся к определенному пулу.

Какие основные плюсы (+):

- Сохранение права на внесенные в имущество пула активы (право голоса по акциям, облигациям, получение дохода (дивидендов);

- Онлайн замена активов в пуле;

- Портфельное маржирование активов.

Вывод:

Как можно увидеть из статьи, сделка РЕПО очень напоминает сделку в ломбарде в обычной жизни. Принцип тот же самый, только происходит РЕПО, как правило, на бирже, сделки ведутся с деньгами и ценными бумагами, все чисто и прозрачно.

Выполняет РЕПО главные свои функции: предоставление ликвидности в нужный период времени участникам рынка и ее абсорбацию в период структурного профицита. Для розничных инвесторов инструмент РЕПО может быть интересен, как альтернатива банковскому депозиту на короткий срок с повышенной ставкой.

Удачных Вам инвестиций…!!!

Статьи по теме:

3. Золото с инвестиционной точки зрения;