Рассмотрим такое понятие на рынке ценных бумаг как реинвестирование. Чем оно полезно, как его использовать, как считать и многое другое. Этот материал рассматривается как математическая часть финансовой грамотности, ее должны знать все и все понимать.

Рассмотрим такое понятие на рынке ценных бумаг как реинвестирование. Чем оно полезно, как его использовать, как считать и многое другое. Этот материал рассматривается как математическая часть финансовой грамотности, ее должны знать все и все понимать.

Реинвестирование (Reinvestment) - повторное (неоднократное) инвестирование средств, полученных в результате прибыли от первичного вложения средств с целью наращивания капитала. Часто рассматривается как источник пассивного дохода.

Реинвестирование бывает либо полным, либо частичным (когда часть прибыли выводится для собственных нужд). Самыми популярными способами заработка с использованием реинвестирования считаются: банковские депозиты (реинвестирование дохода после каждого периода), покупка облигаций (реинвестирование купонов), покупка акций (реинвестирование дивидендов), вложения в памм-счета (реинвестирование прибыли после роловера).

Примеры инвестиций, при которых актуальна стратегия последующего реинвестирования:

А) Реинвестирование прибыли, полученной при открытии банковского депозита:

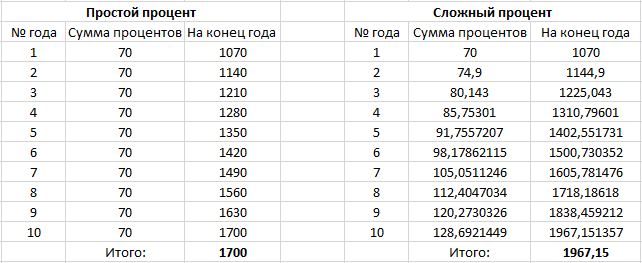

Предположим, у нас есть два банка, каждый из которых предлагает ставку под 7% годовых, но первый капитализацию дохода осуществляет по простому проценту (складывает полученные проценты на отдельный счет, их также можно снимать), а второй по сложному (полученные проценты зачисляет на депозит плюсом к остальной сумме). Определим разницу между доходностью вкладов в случае, если инвестор положил 1000 рублей на срок 10 лет.

В итоге получаем, что при простом проценте за 10 лет чистая прибыль составит 700 рублей, а при сложном проценте - 967,15 рублей. Теперь наглядно продемонстрируем это на графике.

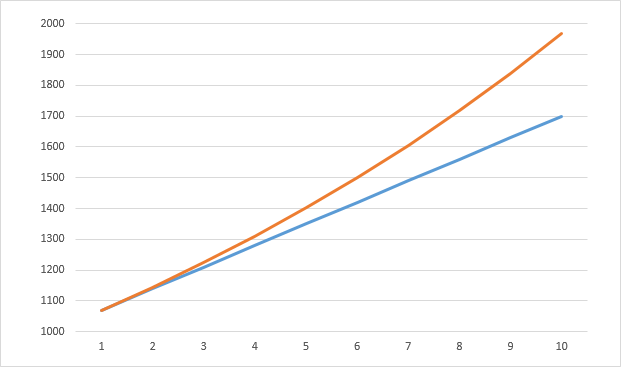

График роста прибыли при сложном проценте (коричневый график) и простом проценте (синий график)

Наглядно видно, что график реинвестированной прибыли ускоряется по экспоненте.

Б) Реинвестирование купонов, полученных при покупке облигаций:

Вы выбрали для себя стратегию пассивного инвестирования с минимальным риском, а именно: покупка федеральных облигаций с последующим реинвестированием купонов. В нашем расчете мы не будем считать все параметры облигаций, т.к. это не тема нашей статьи (ради интереса можно посмотреть здесь), а покажем принцип расчета доходности при реинвестировании купонов.

Пример 1:

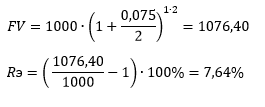

Вы купили ОФЗ-ПД в момент их выпуска по 1000 рублей за бумагу со сроком жизни 1 год с выплачиваемым купоном 2 раза в год, проценты к выплате - 7,5% годовых.

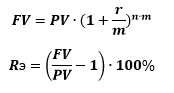

Для расчета доходности (эффективной ставки) реинвестированных купонов применим следующие формулы:

Где:

FV – Будущая стоимость;

PV – нынешняя стоимость;

r – проценты к выплате;

n – кол-во лет инвестирования;

m – кол-во выплат купонов в расчете на год;

Rэ – эффективная ставка – ставка, которая показывает реальный итог инвестиций (реинвестирования) внутри одного года.

Пример 2:

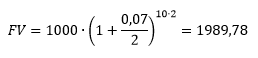

Сделаем аналогичные расчеты для сравнения банковского депозита либо покупки ОФЗ-ПД. Расчет по банковскому депозиту показан выше (A), а покупку ОФЗ-ПД рассчитаем также на 10 лет при процентах выплатам по купонным платежам также 7%.

По банковскому депозиту при капитализации по сложному проценту мы получили в конце 10-го года сумму 1967,15 руб.

Для ОФЗ-ПД воспользуемся формулами из примера выше:

Следовательно, для ОФЗ-ПД при одинаковых условиях в конце периода инвестирования мы получим денег на 22,63 рубля или на 2,26% больше, чем при инвестировании на банковский депозит.

В) Реинвестирование дивидендов, полученных при покупке акций:

Еще один прекрасный источник пассивного заработка. Большинство крупных компаний по итогам своей деятельности за период выплачивают дивиденды своим акционерам. На российском рынке средний процент годовых по дивидендам варьируется от 3 до 14 процентов.

Самой оптимальной стратегией здесь является работа по принципу индекса полной доходности, то есть собрать портфель акций самых сильных компаний, которые выплачивают хорошие дивиденды, и проводить постоянную их реинвестицию (докупать акций на полученные дивиденды).

На длительной дистанции рассматриваемая стратегия предпочтительнее реинвестирования купонов и прибыли банковского депозита. Тем не менее необходимо учитывать, что компании могут не выплачивать дивиденды каждый год, возможны экономические спады и т.д. Но даже при всем при этом на дистанции прибыль получается солидная.

Небольшой пример:

Те инвесторы, которые покупали акции Сбербанка в 2008 году и держат до сих пор, получают в настоящее время дивиденды порядка 120% годовых абсолютно пассивно. По акциям Лукойла дивиденды составляют порядка 80% годовых.

На какую доходность можно рассчитывать при инвестировании по принципу индекса полной доходности. Индекс полной доходности "Индекса Московской биржи" со времен обвала 2008 года показал динамику роста порядка 800%, а индекс полной доходности "Индекса SP500" американского рынка - порядка 26 000 % за последние 52 года (разумеется, никто столько ждать не будет, но как факт, доходность впечатляющая).

За период нахождения финансовых средств в акциях в течении 5 - 10 лет, если не будет глобальных кризисов, вполне можно создать пассивный доход в 30-40% годовых.

Г) Вложения в памм-счета (реинвестирование прибыли после роловера).

Рассмотрим крайне популярное в настоящее время направление для инвестирования - ПАММ- счета. В таких счетах управляющий производит торговлю на деньги инвесторов (пула инвесторов). В определенный день (называется роловер), согласно оферте управляющего, происходит выплата прибыли инвесторам. Она может быть разная, как очень маленькая, так и очень большая, а может и вообще быть убыток.

В этом случае реинвестированием считается дальнейшее вкладывания прибыли после роловера в этого управляющего.

Как при непостоянном уровне реинвестиций посчитать доходность от вложений.

Пример:

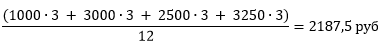

1 января инвестор вложил 1000 рублей в памм-счет, 1 апреля – вложил еще 2000 рублей, 1 июля – вывел 500 рублей, 1 октября – вложил 750 рублей и к концу года на счету было 4850 рублей, нужно посчитать доходность от инвестиций за год.

А) Сначала рассчитаем прибыль/убыток от инвестиций (Х):

1000 + 2000 – 500 + 750 + Х = 4850

Х = 1600 (прибыль инвестиций за год)

Б) Далее рассчитаем средневзвешенный размер инвестиций:

В) Доходность от инвестиций:

![]()

Вывод:

Реинвестирование - прекрасный инструмент для создания пассивного дохода. Если вы примите решение инвестировать без риска, тогда выбирайте покупку ОФЗ – ПД, если это кажется вам долгим и не понятным, тогда выбирайте банковский депозит. Ну а если вы решили работать на длительном периоде инвестирования, то однозначно индексы полной доходности (покупка акций и реинвестирование дивидендов).

Не забывайте, что все хорошо в меру, а именно, деньги вам периодически будут нужны, самая оптимальная доля для реинвестирования 40-50% от дохода. Остальная прибыль рекомендуется выводить на отдельный счет для личных нужд.

Удачных Вам инвестиций…!!!

Статьи по теме:

1. Полезные ссылки для трейдинга;