Данный инструмент дает отличную возможность для инвестирования, а также решает большое количество вопросов для  портфельных управляющих.

портфельных управляющих.

Депозитарная расписка — представляет собой документ в форме сертификата, который выпускается банком депозитарием на зарубежные акции, которые депонированы в банке кастоди (банке стране эмитента акций) самим эмитентом, дающая право владения определенным объемом акций иностранного эмитента.

Самый большой объем расписок в мире приходится на два вида, это ADR/GDR (по месту выпуска):

- ADR (American Depositary Receipt) — американская депозитарная расписка, расписка выпущенная банком депозитарием, находящимся в США и торгуется только на американском рынке.

- GDR (Global Depositary Receipt) — глобальная депозитарная расписка, операции с ними могут осуществляться и в других странах, в основном торгуются на европейском рынке.

С недавнего времени в российском законодательстве появилось понятие.

- RDR (Russian Depositary Receipt) — российская депозитарная расписка (к примеру расписки компании Русал), именная бездокументарная эмиссионная ценная бумага, не имеет номинальной стоимости (подробнее на consultant).

По законам Америки, ADR — сертификат, который не может считаться ценной бумагой, но подтверждает права на указанную ценную бумагу. В сертификате ADR должна быть указана информация о банке-депозитарии, описание депонированных ценных бумаг, полномочий по голосованию (в том числе по доверенности), выплате и распределению дивидендов, размеры вознаграждения услуг депозитария, а также в сертификате должно быть прописано, что эмитент подпадает под требования Закона принятого в 1934 г., который дает право любому инвестору получить информацию об эмитенте в Комиссии США по ценным бумагам и биржам (SEC).

На все ценные бумаги эмиссионного класса могут быть выпущены депозитарные расписки (акции обыкновенные и привилегированные, облигации)

При выпуске ADR (GDR), компании преследуют следующие интересы:

- привлечение дополнительного капитала для реализации существующих проектов;

- повышение репутации компании в глазах международных инвесторов;

- в связи с выпуском расписок, также увеличить спрос на акции на внутренним рынке;

- расширить круг потенциальных инвесторов, а также зарубежных фондов.

Преимущества ADR (GDR) для инвесторов, по мировому опыту состоит в следующем:

- большая диверсификация портфеля по бумагам, в том числе валютная диверсификация;

- более удобный и надежный способ покупки иностранных эмитентов, регулируется законодательством страны выпуска расписок;

- получение более высокого дохода от роста курсовой стоимости акций расположенных на развивающихся рынках

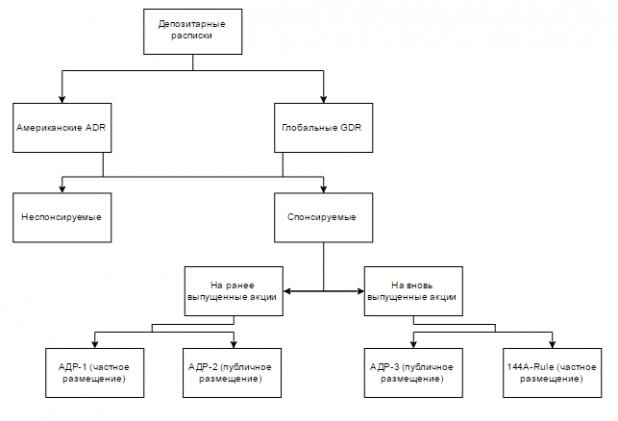

Виды депозитарных расписок

В мировой практике расписки делятся на: спонсируемые и не спонсируемые.

Не спонсируемые ADR (non-sponsored ADR) выпускается крупным акционером или пулом акционеров, владеющих крупным пакетом акций эмитента. Их выпуск никак не может контролироваться компанией эмитентом.

«+» - основной и самый главный плюс заключается в том, что выпущенные депозитарные расписки полностью соответствуют законодательству США.

«-» - торгуются только на внебиржевом рынке, носят справочный характер.

В последние время наблюдается тенденция к уменьшению числа программ выпуска неспонсируемых расписок. И наоборот довольно стремительный рост и объем размещения спонсируемых.

Спонсируемые ADR (sponsored ADR) выпускаются по инициативе эмитента. Разрешен выпуск только одним банком депозитарием, подписание договора с ним является обязательным и безусловным для регистрации в SEC.

Спонсируемые ADR выпускаются нескольких уровней: АДР-1, АДР-2, АДР-3, по правилу 144-A, а также regulation S.

АДР – 1-ого уровня:

Самый низкий и самый простой способ получение расписок. Отчетность не обязана быть в соответствии с американской GAAP, отчетность для SEC минимальна. Не требуются отчеты в квартал и в год. На АДР первого уровня приходится максимальный объем расписок. После получения первого уровня компания-эмитент имеет право повысить уровень до следующих (второго и третьего уровня). Доступ на бирже при данном уровне затруднен, котируются только на рынках ОТС, но дорога на главные биржи Америки (NYSE, NASDAQ, AMEX) для них закрыта.

АДР – 2-ого уровня:

При получении второго уровня проходится полная регистрация в SEC, в обязательном порядке отчетность по форме 20-F ежегодно в соответствии с GAAP. После всех процедур распискам открыт доступ на NYSE, NASDAQ, AMEX.

АДР – 3-ого уровня:

Самая главная цель, это привлечение нового капитала, обязаны зарегистрировать, как сами расписки так и выпущенные акции с предоставлением форм F-1, 20-F в соответствии с GAAP. Также компания должна соответствовать требованиям и нормам листинга на той бирже, на которой проходит размещение.

Расписки категории 144-а (ограниченная программа)

Также компании могут привлекать капитал в США у частных институциональных клиентов (от 100 млн. долл.) для этого существует правило SEC 144A-Rule. При данном размещении не требуется регистрация в SEC и не требуется предоставление финансовой отчетности. АДР котируются в системе ПОРТАЛ с 1990 года. Яркими примерами российскихкомпаний которые провели выпуск своих расписок по данной категорииэто Лукойл и Новатэк.

Расписки категории Regulation S (ограниченная программа)

Относятся к категории частных, американские инвесторы не могут держать данные расписки, размещаются среди неамериканских представителей и не регистрируются в США. Могут быть трансформированы в АДР первого уровня, после окончания периода ограничения.

Депозитарные расписки: выпуск и обращение

Депозитарные расписки — это существующие бумаги (сертификаты), выпускаемые банком депозитарием, в роли которого традиционно выступает крупный банк. При выпуске ADR подписывается депозитарный договор между эмитентом и банком-депо в котором подробно фиксируются условия и обязанности сторон.

Под выпуск ADR третьего и четвертого уровня компания-эмитент осуществляет эмиссию акций и депонирует их на хранение банку-кастоди на счет банка депозитария, который и будет заниматься выпуском ADR.

Функции банка-кастоди, работающего по программе ADR:

- учет и перерегистрация владельцев акций, на которые депозитарный банк выпустил ADR;

- перевод дивидендов владельцам расписок;

- регистрация себя в реестре акционерного общества в качестве номинального держателя по акциям, на которые выпущены депозитарные расписки.

Акции, которые находятся на хранении проходят регистрацию в реестре акционеров на имя ответственного хранителя банка-кастодиана, он и является номинальным держателем акций эмитента, т.е. банк-кастоди их держит, не являясь их владельцем.

Банку депозитарию выдается «глобальный сертификат ADR» на весь объем акций, находящихся на непосредственном хранении, а уже на его основании банк депозитарий выпускает расписки, которые предлагает инвесторам.

Функции банка-депозитария, работающего по программе ADR:

- непосредственно сам выпуск депозитарных расписок находящихся в банке кастоди на акции иностранного эмитента, а также их аннулирование (расписок) в случае необходимости;

- ведение реестра номинальных и реальных владельцев депозитарных расписок, производит выплаты дивидендов, выступает агентом по доверенности;

- помощь эмитенту в составлении документов при выпуске ADR при подаче в SEC, а также регулярное сопровождение компании при сдаче отчетностей в SEC;

- обеспечение информационной поддержки по всем вопросам связанным с выпуском ADR;

- по результатам голосования владельцев ADR, оповещение эмитента о желании первых реализовать свое право голоса;

- проведение консультаций инвесторов и помощь в подготовке всех документов для налоговых органов.

Самыми авторитетными банками по предоставлению депозитарных услуг по программам ADR являются: Bank of New York Mellon и Citibank, как правило эти и другие банки становятся генеральными менеджерами по выпуску бумаг (расписок). Среди крупнейших банков депозитариев по выпуску GDR являются: JPMorgan Chase, Citigroup, Deutsche Bank, Bank of New York.

При выпуске ADR к компании-эмитенту самих акций предъявляются следующие требования:

- запрет хождения акций на других биржах на период действия депозитарного договора;

- акции которые находятся на хранении не могут быть предметом залога;

- запрет на передачу на хранение и регистрацию на номинального держателя акций на которые наложены запреты.

Обращение ADR.

Депозитарные расписки (АДР) свободно торгуются на рынке путем многократного перехода из в рук в руки инвесторов путем заключения гражданско-правовых сделок. Банк депозитарий ответственный за выпустившие ADR строго фиксирует все изменения в реестре состава владельцев.

На каждую выпущенную расписку имеется определенное количество хранящихся у банка кастоди акций эмитента. Количество акций содержащиеся в депозитарной расписке фиксируется в договоре с банком депозитарием, называется ратио (ratio).

К примеру на одну депозитарную расписку акций ВТБ приходится две тысячи акций эмитента.

Продажа ADR, которые обращаются на фондовом рынке США, предполагает два варианта их реализации:

- Прямая продажа на вторичном рынке либо на внебирже путем подачи поручения брокеру;

- Конвертация (обмен) депозитарных расписок в акции и продажа их на рынке страны эмитента.

Если Вас интересует индекс на депозитарные расписки, то обратить внимание стоит на индекс депозитарных расписок на кции Российских компаний, RDX (Russian Depositary Index).